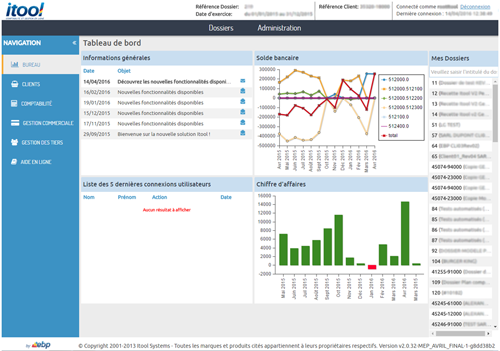

Comprendre le Prélèvement à la Source

Le prélèvement à la source consiste à recouvrer l’impôt au moment où le contribuable perçoit ses revenus.

Longtemps évoquée puis repoussée, la mise en application de cette mesure sera effective le 1er janvier 2019.

Itool fait le point sur les fondements du Prélèvement à la Source et les nouvelles obligations qui en découlent pour l’employeur.

I. Pourquoi le Prélèvement à la Source ?

Dans le mode de fonctionnement actuel, l’impôt sur le revenu est collecté une année après la perception des revenus.

Le décalage créé par ce retard dans la collecte de l’impôt peut donner lieu à des situations difficiles pour les contribuables voyant leurs situations personnelles, professionnelles ou de propriétaires bailleurs évoluer (perte d’emploi, retraite, divorce, charges exceptionnelles, loyers impayés…) ; ces changements occasionnant pour eux une variation de revenu.

La mise en œuvre du Prélèvement à la Source a pour intérêt de supprimer ce décalage en collectant l’impôt sur les revenus dans la même année que leur perception.

Le saviez-vous ? Près de la moitié des prélèvements obligatoires en France sont déjà prélevés à la source, comme les cotisations sociales ou encore la CSG.

II. Quelles obligations pour l’entreprise ?

La mise en œuvre du Prélèvement à la Source au 1er janvier 2019 engendre de nouvelles obligations pour l’entreprise :

1. L’application du taux transmis par l’administration fiscale

Dès l’an prochain, le taux de prélèvement à la source applicable sur le revenu de chaque salarié sera transmis à l’employeur par la DGFiP via le flux retour de la Déclaration Sociale Nominative.

L’employeur devra obligatoirement appliquer le taux transmis et devra respecter le secret professionnel.

L’administration fiscale, quant à elle, restera le seul interlocuteur pour toute demande qui y serait relative.

2. La retenue du prélèvement à la source

L’employeur aura également en charge la retenue du prélèvement à la source sur le salaire net à verser. Pour cela il devra appliquer le taux fourni par la DGFiP au salaire net imposable.

3. La déclaration des sommes prélevées sur le revenu de chaque salarié

L’employeur devra également déclarer mensuellement, par le biais de la déclaration sociale nominative, un certain nombre d’informations relatives au prélèvement effectué sur le revenu de chaque employé (personne en charge de la retenue à la source, bénéficiaire des revenus, taux et montant prélevé…)

4. Le reversement des sommes prélevées à l’administration fiscale

Le mois suivant celui au cours duquel la retenue du prélèvement aura eu lieu, l’entreprise sera chargée de son reversement par télé-règlement à l’administration fiscale. Ce reversement interviendra aux dates prévues par l’administration selon l’effectif de l’entreprise.

Les entreprises de moins de 11 salariés auront d’ailleurs la possibilité d’opter pour un reversement trimestriel, sur demande.

5. La conservation du taux de prélèvement à la source des salariés

Enfin, l’entreprise devra conserver le taux de prélèvement appliqué jusqu’au délai maximal valant pour la régularisation des indus et pendant le délai durant lequel l’administration peut exercer son droit de contrôle, soit une durée de 6 ans.